“대웅제약, 펙수프라잔 및 톡신 수출로 수익성 개선될 것”

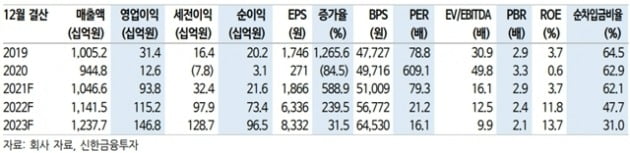

2022년 별도 재무제표 기준 매출은 1조1415억원, 영업이익은 1152억원으로 각각 전년 대비 9.1%와 22.8% 늘 것으로 추정했다.

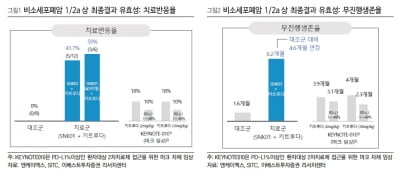

이동건 연구원은 “올 하반기 펙수프라잔 매출은 약 100억원으로 추정한다”며 “HK이노엔의 ‘케이캡’이 열어놓은 국내 P-CAB 시장을 대웅제약이 탄탄한 영업마케팅 역량을 바탕으로 빠르게 침투할 것”이라고 전망했다.

글로벌 진출의 잠재력도 충분하다는 평가다. 대웅제약은 이미 글로벌 진출을 위한 다수의 협력사(파트너사)를 확보했다. 특히 미국과 캐나다 지역 권리를 미국 뉴로가스트릭스에 기술이전하면서 미국 진출 계획을 현실화했다.

이 연구원은 “현재 계약을 맺은 대부분의 국가에서 2024~2025년 출시가 예상된다”며 “미국에서는 다케다제약이 패텀 파마슈티컬스에 기술이전한 ‘다케캡’이 P-CAB 제제 신약 중 가장 빠르게 연말 출시될 것으로 보이는데, 국내와 마찬가지로 경쟁사가 열어놓은 시장을 대웅제약이 빠르게 침투할 것”이라고 했다.

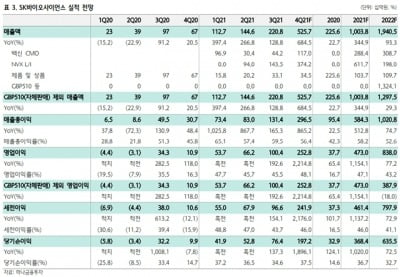

보툴리눔 톡신 ‘나보타’ 수출 호조도 기대했다. 파트너사인 에볼루스의 공격적인 마케팅과 코로나19 리오프닝(경제활동 재개) 완전화를 바탕으로 북미 관련 실적이 지속 성장할 것이란 예상이다. 또 올해 유럽 출시가 예상돼, 중국 허가까지 획득하면 3대 톡신 시장인 미국 유럽 중국에 모두 진출하는 국내 첫 보툴리눔 톡신 제제가 될 것으로 봤다.

이 밖에 다수의 신약 후보물질(파이프라인)을 개발 중인 것도 긍정적이란 평가다. 신제품이 꾸준히 출시됨에 따라 이익 구조가 계단식으로 개선, 회사의 기초체력(펀더멘털)이 더 탄탄해질 것이란 전망이다.

이 연구원은 “고마진 제품 출시 시기 및 나보타의 매출 성장 속도에 따라 다르겠지만, 중장기적으로 우상향하는 그림은 명확하다”며 “제약·바이오 기업 주가의 분위기가 안 좋은 상황에서 펀더멘털 개선 시점에 있는 대웅제약을 주목할 만하다”고 말했다.

이도희 기자

-

기사 스크랩

-

공유

-

프린트

![서학개미 뒤집어졌다…다우지수 종가기준 첫 4만선 돌파 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/AD.36579999.1.jpg)